¿Financiarización de la elite empresarial? Un análisis a partir de la composición, propiedad y directorios de la cúpula empresarial argentina

Financialization the Business Elite? An Analysis Based on the Composition, Ownership and Boards of Directors af the Upper Echelons of Argentine Business

Alejandro Gaggero  agaggero@unsam.edu.ar 1, 2

agaggero@unsam.edu.ar 1, 2

Leandro Navarro Rocha  lnavarro@unsam.edu.ar 1, 2

lnavarro@unsam.edu.ar 1, 2

Bruno Pérez Almansi  bperezalmansi@unsam.edu.ar 1, 2

bperezalmansi@unsam.edu.ar 1, 2

Julia Gentile  jgentile@conicet.gov.ar 3

jgentile@conicet.gov.ar 3

1 CONICET

2 Universidad Nacional de San Martín

3 Universidad Metropolitana para la Educación y el Trabajo

ISSN: 1130-2887 - eISSN: 2340-4396

DOI: https://doi.org/10.14201/alh.28041

Envío: 2022-01-02

Aceptado: 2022-06-27

First View:2022-11-11

Publicación: 2022-11-22

RESUMEN: El artículo se propone analizar la presencia de actores provenientes del sector financiero en la propiedad y dirección de las grandes firmas de Argentina para el período 2015-2019. Los resultados destacan la importancia de los fondos de inversión internacionales como accionistas minoritarios de las filiales locales de empresas transnacionales. Por otro lado, señalan que son relativamente pocas las empresas que comparten directores y que la influencia del sector financiero en esas redes es limitada.

Palabras clave: financiarización; elite económica; empresas; empresarios; Argentina

ABSTRACT: The article aims to analyze the presence of actors from the financial sector within the ownership and management of big business in Argentina between 2015 and 2019. The results highlight the importance of international investment funds as minority shareholders of local subsidiaries of multinational companies. On the other hand, the findings indicate that there are relatively few firms that share directors and that the influence of the financial sector in these networks is limited.

Keywords: Financialization; Economic Elite; Companies; Businessmen; Argentina

I. introducción

Las transformaciones recientes de la elite empresarial no pueden ser pensadas al margen de los procesos de financiarización que han atravesado las grandes firmas durante las últimas décadas. Si bien las investigaciones sobre este campo tienen sus orígenes en el estudio de las fusiones y adquisiciones de las grandes empresas norteamericanas de las décadas de 1980 y 1990, la crisis financiera de 2008 trajo nuevos bríos a esta discusión que ha contado con aportes que van desde la economía heterodoxa a la nueva sociología económica.

Como gran eje ordenador, los autores que abordan este tema sostienen que existe una primacía de la lógica financiera sobre la economía real. El estudio de las diversas dimensiones y mecanismos a través de los cuales se produce ese predominio ha dado lugar a una amplia agenda de investigación durante las últimas décadas. Un conjunto de autores analizaron la financiarización como un régimen de acumulación y destacaron el ascenso del rentista y el rol de las elites en la expansión de las finanzas (Arrighi, 1994; Salama, 2018). Otros se han enfocado en el ámbito corporativo, investigando por ejemplo el predominio de la teoría del valor para el accionista, es decir, el privilegio de la obtención de ganancias para el pago de dividendos y la recompra de acciones en detrimento de la inversión productiva (Henwood, 1997; Lazonick & O’sullivan, 2000).

En Argentina, la dictadura militar que tomó el poder a mediados de la década de 1970 fue un punto de inflexión en la financiarización de la economía argentina (Basualdo, 2006, 2010). La apertura financiera generó una mayor dependencia del país a los flujos de capitales y aumentó el poder de los actores vinculados a ese sector, como los acreedores de la deuda externa. Más recientemente, los gobiernos de Carlos Menem y Mauricio Macri orientaron la política económica argentina hacia la desregulación económica y liberalización del mercado (Wainer & Belloni, 2017).

Sin embargo, el tipo de financiarización que se desarrolló en el país parece distanciarse de los procesos de las economías centrales e incluso de algunos países latinoamericanos. Solo por citar algunos ejemplos, en Argentina el mercado de capitales tiene un volumen muy inferior a la mayoría de los países de la región y solo un puñado de empresas locales cotiza en la bolsa de valores. En el marco de una elite empresarial fuertemente extranjerizada, la mayoría de los grupos económicos locales conservan una estructura de propiedad fuertemente concentrada en manos de familias (Karcher & Schneider, 2012). Por otro lado, la participación de los créditos bancarios en la economía es muy limitada y los bancos no son la cabeza de grandes grupos empresariales diversificados. Es decir, si bien a nivel macroeconómico se ha establecido un modelo de acumulación con una mayor influencia del sector financiero, a nivel «mesoeconómico» las transformaciones en la elite empresarial no han acompañado lo ocurrido en los países centrales.

Cabe destacar que si bien existe una amplia producción académica que analiza la cúpula empresarial argentina –entendida como las 200 empresas de mayores ventas del país–, la mayor parte excluye a las empresas financieras de la muestra (Basualdo, 2006; Castellani & Gaggero, 2017; Gaggero & Schorr, 2016; Santarcángelo & Perrone, 2012). Por otro lado, las investigaciones disponibles sobre la importancia de actores de las finanzas en sectores puntuales de la economía (Sosa Varrotti & Frederico, 2018) no fueron complementados todavía con trabajos que analicen de forma sistemática su presencia como propietarios de las grandes empresas del país en la última década.

Teniendo en cuenta estas áreas de vacancia el presente artículo analiza el grado de financiarización de la elite empresarial, tanto en su estructura de propiedad como en su gestión. Para ello, se propone como primer objetivo estudiar la participación del capital financiero como accionista de las 200 firmas de mayores ventas. Para ello, en primer lugar se indaga sobre la participación de las empresas financieras en dicha muestra, y luego se explora la participación de los fondos de inversión internacionales como accionistas minoritarios de las 50 más importantes. El segundo objetivo del trabajo es indagar sobre la composición de los directorios de las empresas de la cúpula, poniendo el foco en los vínculos con el sector financiero. Por un lado, se analiza la trayectoria socio-ocupacional de los individuos que ocuparon la presidencia de las primeras 50 empresas de ese ranking durante el período estudiado, determinando qué proporción de las firmas no financieras es conducida por empresarios con formación académica y/o recorrido gerencial previo en el área financiera de firmas de distintas actividades. El supuesto del cual parte la propuesta es que la trayectoria y formación de los máximos directivos de las empresas tiene una influencia considerable en las estrategias de las empresas que conducen (Fligstein, 1990; Fligstein & Dauber, 1989). En segundo lugar, se realizó un análisis de entrecruzamiento de directorios de las primeras 100 firmas de la cúpula para analizar la posible influencia de empresas financieras a través de redes empresariales. A partir de las distintas dimensiones reveladas el artículo intenta responder al interrogante de en qué medida avanzó el proceso de financiarización en Argentina.

II. Abordaje teórico y metodológico

En un sentido amplio, la financiarización puede ser definida como el lugar creciente que han ido adquiriendo los mercados, actores e instituciones financieras en el desempeño de las economías nacionales e internacionales (Epstein, 2005). A grandes rasgos, en el campo de estudios sobre financiarización es posible encontrar tres niveles de análisis: aquellos de carácter macro con eje en el estudio de la financiarización como un régimen de acumulación (Boyer, 2000; Duménil & Lévy, 2001; Epstein, 2005; Krippner, 2005), los estudios de nivel mesoeconómico con foco en la indagación a nivel de empresas y, por último, una mirada de carácter micro, donde se destacan los estudios sobre la financiarización de la vida cotidiana (Aalbers, 2008; Aitken, 2007; Langley, 2008). En este artículo retomaremos una perspectiva de alcance mesoeconómico para analizar los procesos de financiarización en la cúpula empresarial argentina. En este campo, sobresalen las indagaciones en torno a la financiarización de empresas no financieras a partir de los cambios en relación entre dichas empresas con los mercados financieros, la gobernanza corporativa y la retórica de creación de valor para el accionista (Fligstein, 1990; Orhangazi, 2008; Stockhammer, 2004; Zorn et al., 2006).

Fligstein (1990; 1989), introduce el concepto de concepciones de control para dar cuenta de los cambios introducidos en las estrategias empresariales elaboradas por empresarios y gerentes. Dichas concepciones de control son miradas totalizadoras del mundo, marco de interpretación que utilizan los actores para proponer soluciones y elaborar cursos de acción. Para el autor, a partir de la década de 1980 se da la emergencia de una concepción marcada por el uso de herramientas financieras para evaluar la producción de las firmas. El aspecto central de esta concepción de control financiero es que las empresas pasan a estar gestionadas por directivos con trayectorias educativas y laborales vinculadas al ámbito de las finanzas. Retomando el concepto de control corporativo financiero, Krier (2012) sostiene que a finales del siglo XX se consolidó una gestión especulativa con eje en la alianza entre altos directivos e inversionistas institucionales, quienes comenzaron a ocupar un lugar creciente en los consejos de dirección.

La mayoría de estos trabajos clásicos sobre el tema tiene como eje el capitalismo norteamericano y/o anglosajón, lo que llevó a que otro conjunto de autores busque dar cuenta de lo ocurrido en países periféricos o economías emergentes, acuñando el término de financiarización subordinada para remitirse a los procesos de volatilidad en los ingresos y salidas de los flujos de capital, determinados por las condiciones en los mercados internacionales (Ashman et al., 2011; Becker et al., 2010; Kaltenbrunner & Painceira, 2018). Por otro lado los estudios sobre las elites empresariales ponen de manifiersto las diferencias entre la gobernanza corporativa en los países anglosajones y la de otras regiones del mundo. Para América Latina los datos muestran que gran parte de la elite empresarial local conserva una estructura de propiedad concentrada, que sigue bajo control de familias empresarias (Aldrighi & Postali, 2010; Lefort, 2005) y con una influencia de inversores financieros mucho menor que en los países centrales.

Para este trabajo resulta central la definición de Burch y Lawrence (2009), autores que identifican dos dimensiones del proceso de financiarización. Por un lado hablan de financiarización directa cuando en un sector de la economía ingresan agentes financieros como bancos y fondos de inversión. Por otro lado, hablan de financiarización inversa cuando los actores no financieros adquieren lógicas de comportamiento financieras.

Con el propósito de analizar la presencia de empresas financieras de la cúpula empresarial del país se elaboró una base de datos con información del conjunto de las 200 empresas de mayor facturación del país (excluyendo a las dedicadas exclusivamente a la actividad agropecuaria) sobre los años 2015 y 2019, que contiene para cada firma: ventas totales, ubicación en el ranking, actividad principal en la cual se desenvuelve (industria, comercio, petrolera, servicios y finanzas) y tipo de accionista predominante (según el porcentaje de la propiedad que posee). Para ello se utilizó una fuente de datos secundarios, se trata del ranking de las 1000 empresas que más venden en Argentina que publica la revista Mercado anualmente, donde registra para cada empresa: posición, nombre, ventas, resultados, patrimonio neto, activo total, empleados, actividad e información adicional. Se relevaron los tres principales accionistas de cada empresa[1], recurriendo a otras fuentes de datos secundarias: balances, memorias y/o actas de las empresas disponibles en la Comisión Nacional de Valores[2], el Boletín Oficial de la República Argentina, los boletines oficiales provinciales y la Security and Exchange Commission (SEC).

Para el segundo objetivo del presente trabajo se indaga, por un lado, sobre la trayectoria socio-ocupacional de los individuos que ocuparon la presidencia de las primeras 50 empresas[3] que más venden en Argentina en 2015 y 2019[4]. Para ello, primero se identificaron los presidentes de las primeras 50 empresas de la base de datos creada para el primer objetivo y se recolectó información sobre la trayectoria profesional de los individuos de dicha muestra. Los nombres de los presidentes de las empresas se encuentran en la sección de Sociedades y Avisos Judiciales del Boletín Oficial de la República Argentina y en boletines oficiales provinciales. Para conocer la trayectoria profesional se averiguó desde cuándo ocuparon el cargo de presidente y el área de la que proviene (finanzas, comercial / marketing, dirección / gerencia general, producción y dueño[5]) en el cargo ocupado inmediatamente anterior. Para ello se recurrió a fuentes institucionales de las empresas, los currículums publicados por los directivos e información de prensa.

En segundo lugar, se buscaron los nombres y apellidos de los miembros de los directorios de las primeras 100 empresas del ranking de las que más venden en Argentina en diciembre de 2019 de la revista Mercado. Los nombres de los directores se relevaron de la sección de Sociedades y Avisos Judiciales del Boletín Oficial de la República Argentina. Luego se listaron y se identificaron quiénes aparecían más de una vez, en cuáles empresas y sector de actividad. Se procesó la información en el software de acceso libre Visone para facilitar la visualización de las redes de directorios cruzados.

III. La participación de las empresas financieras en la cúpula empresarial argentina

Los análisis de la cúpula empresarial tienen una larga trayectoria en Argentina (Basualdo, 2006; Schvarzer, 1977). Sin embargo, durante las últimas décadas esta línea de investigación no incluyó a las firmas financieras dentro de la muestra, lo que ha impedido mensurar la evolución de las principales empresas de ese sector en relación con la trayectoria de otras fracciones de la elite. Este objetivo resulta especialmente relevante en la actualidad, en relación con la necesidad de realizar balances acerca del efecto de las políticas aplicadas por la gestión presidencial de Mauricio Macri.

Como puede observarse en el cuadro 1 las empresas financieras representaban en 2019 el 17% de las firmas de la cúpula empresarial, explicando más del 20% de las ventas agregadas de la misma, manteniéndose en ese nivel desde el inicio del gobierno de Cambiemos. Dicho crecimiento contrasta con el de las empresas de comercio e industria que vieron reducida su participación en alrededor de 4 puntos porcentuales. También se destaca un crecimiento de las empresas vinculadas al sector petrolero.

Cuadro 1. Empresas de la cúpula empresarial argentina según sectores de actividad (en dólares corrientes) (2015-2019)

|

2015 |

2019 |

|||||||

|

Empresas |

% |

Ventas |

% |

Empresas |

% |

Ventas |

% |

|

|

Comercio |

28 |

14,00 |

28580 |

13,66 |

20 |

10,00 |

17690 |

10,35 |

|

Industria |

84 |

42,00 |

81081 |

38,77 |

85 |

42,50 |

63237 |

36,99 |

|

Construcción |

3 |

1,50 |

1010 |

0,48 |

1 |

0,50 |

240 |

0,14 |

|

Petróleo |

17 |

8,50 |

27798 |

13,29 |

18 |

9,00 |

22230 |

13 |

|

Servicios |

36 |

18,00 |

33944 |

16,23 |

42 |

21,00 |

32588 |

19,06 |

|

Finanzas |

32 |

16,00 |

36742 |

17,57 |

34 |

17,00 |

34984 |

20,46 |

|

Total |

200 |

100,00 |

209154 |

100,00 |

200 |

100 |

113664 |

100 |

Fuente: elaboración propia en base a revista Mercado y b alances empresarios.

Casi el 58% de las empresas financieras en la cúpula son bancos, que explican el 70,6% de las ventas del sector. Se destaca la importancia de los bancos públicos: el Banco Nación es el más importante del país, y el Banco Provincia el tercero. Los principales bancos privados son: el Galicia, Santander Rio, Macro, Francés, HSBC e ICBC. La participación de las compañías de seguros también es relevante explicando el 8,8% de las ventas totales, mientras que las ART representan el 2,9%.

Cuadro 2. Empresas financieras de la cúpula empresarial (en cantidades y dólares corrientes) (año 2019)

|

Cant. empresas |

% |

Ventas |

% |

|

|

Bancos |

24 |

57,6 |

30595 |

70,6 |

|

Seguros |

3 |

18,2 |

1345 |

8,8 |

|

ART |

1 |

12,1 |

384 |

2,9 |

|

Otros |

6 |

12,1 |

2660 |

17,6 |

|

Total |

34 |

100 |

34984 |

100 |

Fuente: elaboración propia en base a revista Mercado y balances empresarios.

La inclusión de los bancos en el análisis de la cúpula empresarial nos permite avanzar también con la indagación en relación con sus fuentes de ingresos. A partir del estado de resultado de sus balances, se indagó en torno a si los mismos provenían de las comisiones por los servicios prestados o si, por el contrario, de la realización de intereses por colocaciones a plazo.

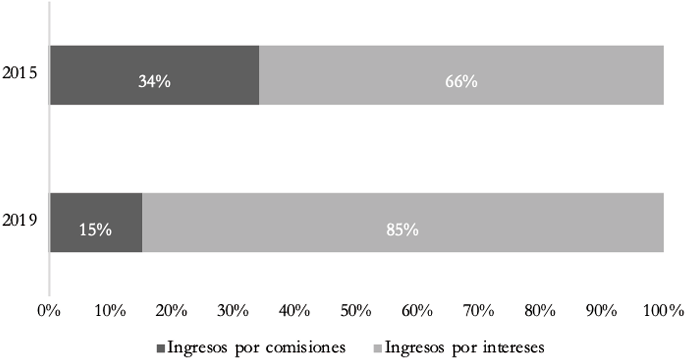

Según muestra el gráfico 1, entre 2015 y 2019 se operó una importante transformación con respecto a los ingresos de los bancos, donde los ingresos por intereses treparon del 65% hasta casi el 85%. Es preciso destacar que durante el periodo del gobierno de Cambiemos hubo un incremento de la tasa de interés de referencia que desde marzo de 2017 se ubicó por encima de la evolución interanual de la inflación.

Gráfico 1. Ingresos de bancos privados. 2015-2019 (en porcentajes)

Fuente: elaboración propia en base a balances empresarios.

Más allá del peso relativo de las empresas financieras en la cúpula, cabe preguntarse sobre su rol como accionistas en firmas que se desempeñan en otros sectores de actividad. Lo primero a señalar es que, a diferencia de lo ocurrido en otros países de la región, los bancos locales no juegan un rol importante en este sentido: prácticamente no hay vínculos de propiedad con otros miembros de la elite.

Cuadro 3. Fondos de inversión internacionales con mayor participación en las 50 empresas de mayores ventas de Argentina (año 2019)

|

Fondo de inversión |

Empresas |

Participación |

|

Black Rock |

Shell |

6% |

|

Bunge Argentina |

6% |

|

|

BBVA Banco Francés |

7% |

|

|

Santander Rio |

6% |

|

|

Walmart |

3% |

|

|

PBB Polisur |

6% |

|

|

Telefónica de Argentina |

5% |

|

|

Movistar |

5% |

|

|

Claro |

6% |

|

|

HSBC |

7% |

|

|

The Vanguard Group |

Bunge Argentina |

3% |

|

Shell |

4% |

|

|

General Motors |

7% |

|

|

Walmart |

5% |

|

|

Ford |

6% |

|

|

Santander Rio |

3% |

|

|

PBB Polisur |

8% |

|

|

ADM Agro |

8% |

|

|

Lazard Asset Management |

YPF |

8% |

|

Qatar Investment Authority |

General Motors |

15% |

|

Tiger Global Management |

Mercado Libre |

5% |

Fuente: elaboración propia en base a balances empresarios e información de prensa.

Los actores que sí tienen una participación relevante son los grandes fondos de inversión extranjeros, que de forma indirecta –como accionistas minoritarios de empresas transnacionales– participan en la propiedad de grandes firmas locales. Black Rock, por ejemplo, es el que tiene la mayor tenencia en firmas de la cúpula local. Este fondo nació en Estados Unidos a finales de los años ochenta y en el transcurso de las últimas décadas adquirió a Merrill Lynch (2006) y a Barclays Global Investor, transformándose en el mayor administrador de fondos del mundo, con presencia en 24 países. En la actualidad su presencia en Argentina es a través de su participación minoritaria en bancos (Santander, BBVA y HSBCA) y en empresas de telefonía (Telefónica, Movistar y Claro), aunque también es accionista de Walmart, Bunge, Shell, y PBB Polisur.

The Vanguard Group es el segundo actor en importancia. La firma fue fundada a mediados de los años setenta, en la actualidad administra fondos por unos 5,6 billones de dólares y tiene oficinas en 19 países del mundo. Su presencia en Argentina es a través de un conjunto de firmas muy parecida al de Black Rock, aunque se diferencia por su participación en las firmas automotrices como General Motors y Ford, y la trader de granos ADM.

Black Rock y Vanguard conforman, junto a State Street, el denominado big three de los fondos de inversión. Caracterizados por una combinación de propiedad concentrada y estrategia de inversión pasiva, con capacidad de ejercer al interior de las empresas poder de veto debido a las acciones que poseen (Fichtner et al., 2017).

La participación de los fondos de inversión se concentra en grandes firmas transnacionales y su presencia en empresas controladas por empresarios locales es muy reducida. En la muestra analizada solo encontramos tres casos: YPF (Lazard Asset Management, 8%), Mercado Libre (Baillie Gifford, 11%) y Banco Macro (Odey Asset Management, SD). Un primer elemento para tener en cuenta es que la mayoría de las firmas locales que integran la cúpula empresarial no cotizan en la bolsa. De las 50 primeras empresas solo 13 están en oferta pública en la Bolsa de Comercio de Buenos Aires y 7 lo hacen simultáneamente en Estados Unidos. La propiedad de la mayor parte de las empresas nacionales sigue concentrada en las familias fundadoras o sus descendientes, quienes mantienen el control incluso en los casos en que una porción cotice en la bolsa[6]. De hecho, mientras el porcentaje de acciones flotantes, disponibles en el mercado de capitales, en 2016 para Argentina era del 33%, a nivel mundial este guarismo alcanzaba el 87% y en el caso particular de América Latina era del 50% (Bekaert & Harvey, 2017; IAMC, 2016).

Cabe señalar que estos resultados van en línea con lo que sucede en América Latina, donde los fondos de inversión de origen anglosajón son importantes accionistas minoritarios de grandes firmas locales, con participaciones reducidas en un conjunto de empresas muy diversificado (Cárdenas et al., 2020). En la escala regional, por ejemplo, Black Rock también tiene un papel relevante con participaciones en Brasil, Perú, México y Venezuela.

IV. La cúpula empresarial argentina y la composición de los directorios

IV.1. La trayectoria de los presidentes de las firmas

El estudio de los procesos de financiarización presenta una diversidad de enfoques desde la cual examinarlos, ya sea que se considere un patrón de acumulación mediante mecanismos financieros en contraposición a mecanismos productivos (Arrighi, 1994), la mayor presencia del trading financiero y de instrumentos financieros como los derivados de materias primas (Henwood, 1997), o un modelo de gobernanza empresarial articulado bajo la figura de «crear valor para el accionista» (Fligstein & Dauber, 1989; Lazonick & O’sullivan, 2000). En este último aspecto nos centraremos en el presente apartado, poniendo el foco en la trayectoria de los presidentes de las 50 principales empresas de Argentina según su volumen de ventas anual, tomando como año de estudio 2019.

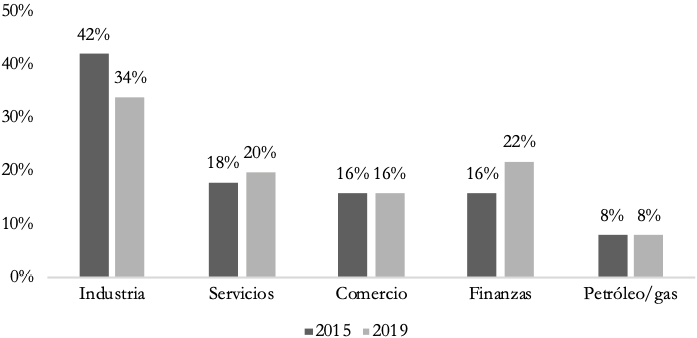

En el grupo de las 50 principales empresas del país se registra un mayor avance de las compañías financieras entre 2015 y 2019. Así, mientras en 2015 explicaban el 16% del total, en 2019 lo hacen en el 22%. A su vez, esto indica una participación mayor de las compañías financieras que en las 200. Se trata de bancos públicos y privados con presencia nacional o del área metropolitana de Buenos Aires (AMBA). De todos modos, la mayor parte de estas firmas pertenece al sector industrial (34%), seguido por el financiero (22%), luego servicios[7] (20%), comercio (16%), y, por último, petróleo/gas (8%) (ver gráfico 2).

Gráfico 2. Sectores de actividad de las 50 empresas que más venden en Argentina. 2015-2019 (en porcentajes)

Fuente: elaboración propia en base a balances empresarios.

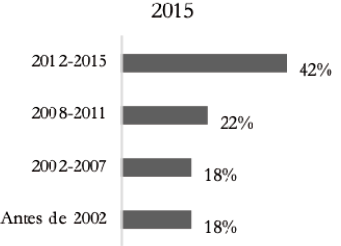

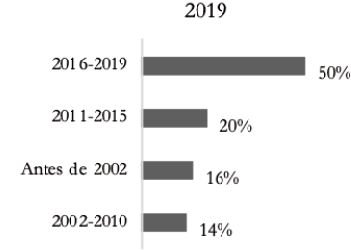

En cuanto a los presidentes de estas compañías en 2019 se pueden destacar una serie de rasgos particulares. En primer lugar, cabe mencionar que la mayor parte de este grupo de empresarios (50 %) asumieron el cargo de presidente entre 2016 y 2019 (18% en 2019, 18% en 2018, 6% en 2017 y 8% en 2016), el siguiente 34% lo hizo durante el período 2002-2015 y el restante 16% previo a la crisis económica argentina del 2001/2002 (ver gráfico 3). Por un lado, esta característica denota una gran rotación en la dirección de la elite empresarial argentina. Sin embargo, comparándolo con el período previo, esto no marca una ruptura en particular en esta etapa en la rotación de los presidentes ya que en el año 2015 el 42% de los CEOs había asumido entre el 2012 y 2015 (ver gráfico 3).

Gráfico 3. Año desde el que los presidentes ocupan la posición

Fuente: Elaboración propia en base a balances empresarios.

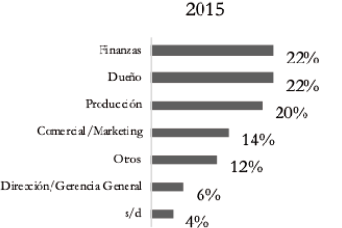

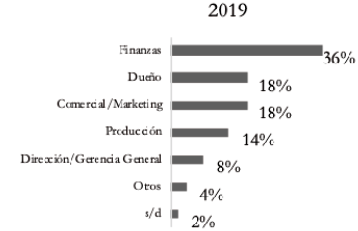

Por otro lado, al examinar el recorrido socio-ocupacional de los presidentes se puede observar un claro crecimiento de los CEOs del área de finanzas entre 2015 y 2019 que avanzaron desplazando a presidentes dueños de sus empresas y a los que se desarrollaron en el área de producción (ver gráfico 4). Así, en 2019 se evidencia que la mayoría de ellos se desempeñaron en la rama financiera (36%) (ver gráfico 4).

La mitad de estos corresponde a empresas dedicadas a la actividad financiera, por lo tanto, con mayor probabilidad de haberse desempeñado en áreas dedicadas a las finanzas (ver gráfico 5). Respectivamente, allí se encuentran Javier González Fraga (Banco de la Nación Argentina), Sergio Grinenco (Banco Galicia), Juan Curuchet (Banco de la Provincia de Buenos Aires) y José Luis Cristofani (Banco Santander Río), Isabel Goiri Lartitegui (BBVA Banco Francés), Gabriel Martino (HSBC Bank Argentina), Joao Carlos de Nóbrega Pecego (Banco Patagonia), Javier Eugenio Sebastián Ortiz Batalla (Banco de la Ciudad de Buenos Aires) y Alejandro Ledesma Padilla (ICBC).

Así, queda excluido el Banco Macro, ya que es dirigido por Delfín Jorge Ezequiel Carballo, parte de la familia Brito y poseedor del 19% del paquete accionario del banco, por lo cual, forma parte del grupo de dueños al frente de sus empresas. A su vez se excluye al Banco Credicoop, el cual tiene una estructura societaria cooperativa y su histórico presidente, Carlos Heller, proviene de la gerencia general del banco.

Le sigue al anterior conjunto presidentes provenientes de las áreas comercial y de marketing (18%). El siguiente subgrupo de directivos son individuos que, a su vez, están entre los primeros tres accionistas de la empresa, por lo cual, fueron catalogados como «dueños» y conforman el 18% del total. Al respecto, cabe mencionar que la mayoría de estos últimos no se desempeñaron en áreas específicas de sus empresas ya que fueron los fundadores y las presidieron desde el comienzo, sin embargo, en el caso de Marcelo Mindlin (Pampa Energía) sí tuvo un recorrido en la rama financiera que no se expresa en los gráficos al haber sido con anterioridad CFO de la empresa de real estate IRSA (Navarro Rocha, 2020). Luego, el resto de los presidentes trabajaron en las áreas de producción (14%), dirección y gerencia general (8%) y otras ramas.

Gráfico 4. Trayectoria de los presidentes de las primeras 50 empresas

Fuente: elaboración propia en base a balances empresarios.

Por otro lado, se destaca la gran presencia de presidentes que provienen del área de las finanzas en las empresas de servicios (30%), petroleras-gasíferas (25%) e industria (24%) (ver gráfico 5). En relación con las primeras podemos encontrar a Alejandro Alberto Urricelqui (Telecom Argentina), Ricardo Torres (Edenor) y Juan Carlos Blanco (Edesur).

De este modo, en base a la reconstrucción y análisis de los datos precedentes se puede advertir un avance en la financiarización de las principales 50 empresas de Argentina y sus presidentes entre 2015 y 2019. Ello pudo advertirse en los tipos de firmas que componen este grupo, destacándose una alta participación de bancos en las principales 50 empresas del país en 2019. Por otro lado, este avance pudo evidenciarse en las características de los presidentes de estas compañías. Con relación al recorrido socio-ocupacional se halla un peso mayor de ejecutivos provenientes del área de finanzas de sus respectivas compañías. Dicha presencia se destaca principalmente en las empresas financieras, pero también se puede evidenciar, aunque en menor medida, en las firmas dedicadas a servicios, petróleo-gas e industria.

IV.2 Análisis de directorios cruzados

Existen estudios sociológicos que se dedican a analizar las redes de las elites empresariales a través de los directorios cruzados (interlocking) de las principales empresas en distintos países (Cárdenas, 2016; Mizruchi, 1996; Paredes, 2011; Windolf, 2002). Los entrecruzamientos de directorios conforman redes que pueden ejercer un intercambio de información, difusión de innovación, de normas de gobierno, o influenciar, regular y/o controlar mercados (Scott, 1985, 1991). Los estudios de redes contribuyen a comprender la dinámica del poder corporativo y a destacar que es inherentemente relacional (Lanciotti & Lluch, 2018).

En particular, a los fines de este trabajo nos interesa entender el rol que tienen las firmas financieras en la red empresarial argentina. Existen numerosos trabajos centrados en analizar las redes empresariales de distintos países que destacan el papel del capital financiero como pivot de conjuntos de empresas con o sin accionistas compartidos (Buchnea et al., 2020; Cárdenas, 2016; Carroll & Alexander, 2008; Lazzarini, 2010; Ruiz Bruzzone, 2021). Es decir, cuando los directorios de las instituciones financieras poseen más entrecruzamientos con los directorios del resto de las compañías. La literatura señala que las redes empresariales densas y centradas en empresas financieras pueden representar un proxy de la forma de acumulación capitalista de ese país (Carroll & Alexander, 2008).

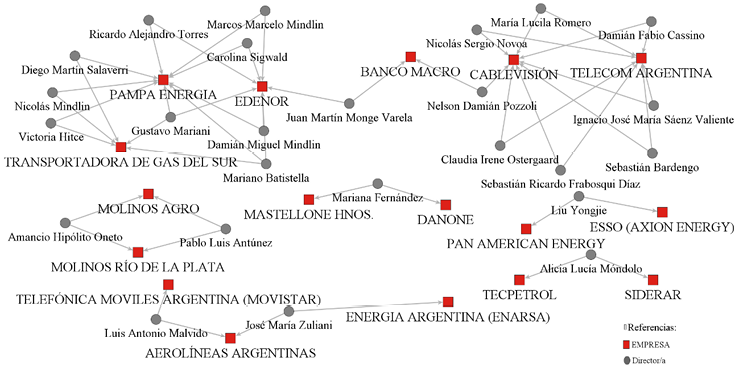

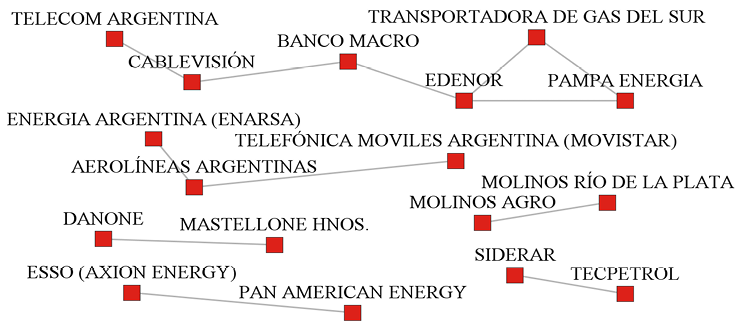

A partir del análisis de los directorios cruzados se puede ver que entre las 100 empresas de mayores ventas en 2019 existían 17 que compartían directores (ver cuadro 4 y figuras 1 y 2). En la mayoría de los casos estas vinculaciones coinciden con enlaces de propiedad. Los directores de Pampa Energía también figuran en los directorios de Edenor y Transportadora de Gas del Sur. Los directores de Cablevisión también están en el directorio de Telecom Argentina (salvo uno que está en el directorio del Banco Macro). Dos directores figuran en los directorios de Molinos Agro y Molinos Río de la Plata. Una directora ocupa una posición en el directorio de Mastellone Hnos. y en el de Danone. Un director figura en los directorios de Pan American Energy y Esso (Axion Energy); otro, en Tecpetrol y Siderar. Un director ocupa una posición en Enarsa y otra en Aerolíneas Argentinas, ambas empresas estatales. Y, por último, un director ocupa una posición en el directorio de Aerolíneas Argentinas y en Telefónica Móviles Argentina (Movistar).

No obstante, estas empresas son en su mayoría de servicios (7), seguidas por las industriales (6), petroleras (3) y solo una pertenece al sector de finanzas (1, Banco Macro) como se puede ver en el cuadro 2. Dentro de las primeras sobresale el rol del grupo Pampa Energía, que funciona como un nodo importante en el marco de un bajo nivel de cohesión empresarial. Cabe señalar que el directorio de esta empresa es uno de los que tienen mayor peso los directores con trayectoria profesional ligada al sector financiero. Este ejemplo resulta significativo ya que desde la década del 2000 el grupo experimentó un fuerte crecimiento mediante fusiones y adquisiciones aprovechando oprtunidades relacionadas con los ciclos de la economía argentina (Navarro Rocha, 2020).

Cuadro 4. Cantidad de directores por empresa con vínculos con otras empresas (año 2019)

|

Empresa |

Cantidad de directores que están en el directorio en más de una empresa |

|

Pampa Energía |

9 |

|

Cablevisión |

8 |

|

Edenor |

7 |

|

Telecom Argentina |

7 |

|

Transportadora de Gas Del Sur |

5 |

|

Banco Macro |

2 |

|

Aerolíneas Argentinas |

2 |

|

Molinos Agro |

2 |

|

Molinos Río de la Plata |

2 |

|

Energía Argentina (ENARSA) |

1 |

|

Mastellone Hnos. |

1 |

|

Danone |

1 |

|

Pan American Energy |

1 |

|

Esso (Axion Energy) |

1 |

|

Tecpetrol |

1 |

|

Siderar |

1 |

|

Telefónica Móviles Argentina (Movistar) |

1 |

|

Total |

52 |

Fuente: elaboración propia en base a información del Boletín Oficial.

Figura 1. Red de enlaces de directores y grandes empresas en Argentina (año 2019)

Fuente: elaboración propia en base a información del Boletín Oficial.

Figura 2. Red de grandes empresas vinculadas entre sí a través de directores compartidos (año 2019)

Fuente: elaboración propia en base a información del Boletín Oficial.

Sin embargo, más allá de este caso no se observa un gran entrecruzamiento de los directorios de las empresas financieras con el resto de las compañías como sí sucede en otros países, tales como Canadá y Perú (Cárdenas, 2016; Carroll & Alexander, 2008). Por otro lado, si se compara con otros países de Latinoamérica, las grandes empresas en Argentina no forman redes cohesionadas de directorios cruzados como sucede en México, Chile y Perú (Cárdenas, 2016)[8]. Son pocas las empresas en Argentina que se vinculan entre sí por medio de directores que comparten directorios de otras empresas, algo similar sucede en Brasil que tiene una red corporativa fragmentada y menos conectada. Con respecto al sector de actividad de las empresas centrales en las redes corporativas en Latinoamérica se destacan en su mayoría las industriales y de servicios, a excepción de Perú donde los bancos tienen una posición central (Cárdenas, 2016).

V. Reflexiones finales

Este trabajo se propuso analizar el avance del proceso de financiarización en la elite empresarial indagando en la presencia de actores provenientes del sector financiero en la propiedad y dirección de las grandes firmas de Argentina. En primer lugar se analizó el peso de las empresas financieras en esta elite y su rol como accionistas de firmas de otros sectores, verificando un bajo grado de financiarizción directa de la elite. Con este marco, el trabajo también identificó la relevancia de los fondos comunes de inversión internacionales como accionistas minoritarios de empresas transnacionales que operan en distintos sectores. Black Rock, el caso más importante, participaba en 2019 en 10 de las 50 empresas más importantes de Argentina, con una presencia destacada en el sector bancario y de telecomunicaciones. Sin embargo dicha relevancia parece tener una influecia muy limitada en el gobierno de estas firmas por dos razones: en primer lugar está mediada por la influencia de los fondos en las casas matrices de las transnacionales y, por otro lado, se trata de participaciones con baja capacidad de influencia en el gobierno corporativo.

El artículo también indagó sobre la trayectoria socio-ocupacional de los individuos que ocuparon la presidencia de las primeras 50 empresas de mayor facturación, analizando qué porción de las firmas no financieras es conducida por empresarios con formación académica y/o recorrido gerencial previo en el área financiera de firmas de distintas actividades. Las empresas de servicios públicos fueron las que mostraron una importante participación de directivos con recorrido previo en las finanzas. Cabe preguntarse aquí si esto no puede ser un indicio de un proceso de financiarización inversa, es decir, el caso de grupos empresariales cuya estrategia de inversión es definida con una lógica financiera, más allá de que se desempeñen en otros sectores de actividad. La trayectoria del grupo económico Pampa, caracterizada por compras y ventas de oportunidad, parece ir en esa dirección.

Por último, el entrecruzamiento de los directorios de las 100 empresas de mayor facturación muestra que son pocas las empresas que comparten directores y el peso del sector financiero en estos vínculos es limitado. De este modo, el caso argentino se distingue de otros países donde el interlocking de directorios con base en instituciones financieras es más significativo como los casos de Perú y Canadá. Asimismo, este análisis arroja resultados que describen una red corporativa fragmentada y poco conectada.

De esta forma, a partir del conjunto de dimensiones relevadas para dilucidar el avance del proceso de financiarización directa en la cúpula empresaria argentina, se puede afirmar que el mismo es bastante limitado. Si bien el objetivo del artículo es descriptivo y no explicativo, podría afirmarse que, por un lado, las grandes empresas de origen nacional siguen estando nucleadas en grupos económicos familiares que conservan una estructura de propiedad con poca presencia de inversores institucionales. En la bibliografía la persistencia de grupos diversificados pero con una propiedad concentrada en pocas manos, se explica por las ventajas que esta estructura les ofrece para desenvolverse en un contexto signado por la inestabilidad macroeconómica y para negociar con los gobiernos de turno (Karcher & Schneider, 2012; Khanna & Yafeh, 2005). Argentina ha tenido en las últimas décadas una dinámica económica fuertemente cíclica, con periódicas crisis económicas, lo que pudo haber acentuado la «clausura» de la estructura de propiedad de las empresas locales y también de sus directorios.

VI. Bibliografía

Aalbers, M. B. (2008). The financialization of home and the mortgage market crisis. Competition & change, 12(2), 148-166.

Aitken, R. (2007). Performing capital: Toward a cultural economy of popular and global finance. Springer.

Aldrighi, D. M., & Postali, F. A. (2010). Business groups in Brazil. En A. Colpan, Hikino, & J. Lincoln (Eds.), The Oxford handbook of business groups. Oxford university press.

Arrighi, G. (1994). The long twentieth century: Money, power, and the origins of our times. verso.

Ashman, S., Fine, B., & Newman, S. (2011). The crisis in South Africa: Neoliberalism, financialization and uneven and combined development. Socialist Register, 47.

Basualdo, E. (2006). La reestructuración de la economía argentina durante las últimas décadas. De la sustitución de importaciones a la valorización financiera. En E. Basualdo & E. Arceo (Eds.), Neoliberalismo y sectores dominantes. Tendencias globales y experiencias nacionales (pp. 123-177). CLACSO.

Basualdo, E. (2010). Estudios de historia económica argentina. Desde mediados del siglo XX a la actualidad. Siglo XXI.

Becker, J., Jäger, J., Leubolt, B., & Weissenbacher, R. (2010). Peripheral financialization and vulnerability to crisis: A regulationist perspective. Competition & Change, 14(3-4), 225-247.

Bekaert, G., & Harvey, C. R. (2017). Emerging equity markets in a globalizing world. SSRN 2344817. http://dx.doi.org/10.2139/ssrn.2344817

Boyer, R. (2000). Is a finance-led growth regime a viable alternative to Fordism? A preliminary analysis. Economy and society, 29(1), 111-145.

Buchnea, E., Tilba, A., & Wilson, J. F. (2020). British corporate networks, 1976–2010: Extending the study of finance–industry relationships. Business History, 62(6), 1027-1057. https://doi.org/10.1080/00076791.2018.1512096

Burch, D., & Lawrence, G. (2009). Towards a third food regime: Behind the transformation. Agriculture and human values, 26(4), 267-279.

Cárdenas, J. (2016). Enredando a las elites empresariales en América Latina: análisis de redes de interlocking directorates y propiedad en México, Chile, Perú y Brasil. América Latina Hoy, 73, 15-44. https://doi.org/10.14201/alh2016731544

Cárdenas, J., Robles-Rivera, F., & Martínez-Vallejo, D. (2020). Élites empresariales y desigualdad en tiempos de pandemia en América Latina. Revista Española de Sociología, 29(3), 715-726. https://doi.org/10.22325/fes/res.2020.45

Carroll, W. K., & Alexander, M. (2008). Finance Capital and Capitalist Class Integration in the 1990s: Networks of Interlocking Directorships in Canada and Australia*. Canadian Review of Sociology / Revue Canadienne de Sociologie, 36(3), 331-354. https://doi.org/10.1111/j.1755-618X.1999.tb00578.x

Castellani, A., & Gaggero, A. (2017). La relación entre el Estado y la élite económica. En Los años del kirchnerismo. La disputa hegemónica tras la crisis neoliberal (pp. 175-208). Siglo XXI.

Castellani, A., & Heredia, M. (2020). La reproducción fallida de las elites. Inestabilidad y transformaciones de las elites empresariales argentinas entre 1976 y 2015. Revista Española de Sociología, 29(3), 467-486. https://doi.org/10.22325/fes/res.2020.30

Duménil, G., & Lévy, D. (2001). Costs and benefits of neoliberalism. A class analysis. Review of International Political Economy, 8(4), 578-607.

Epstein, G. A. (2005). Financialization and the world economy. Edward Elgar Publishing.

Fichtner, J., Heemskerk, E. M., & Garcia-Bernardo, J. (2017). Hidden power of the Big Three? Passive index funds, re-concentration of corporate ownership, and new financial risk. Business and Politics, 19(2), 298-326.

Fligstein, N. (1990). The transformation of corporate control. Harvard University Press.

Fligstein, N., & Dauber, K. (1989). Structural change in corporate organization. Annual review of sociology, 15(1), 73-96.

Gaggero, A., & Schorr, M. (2016). La cúpula empresaria durante los gobiernos kirchneristas. Realidad Económica, 297, 61-92.

Henwood, D. (1997). Wall Street: How it works and for whom. Verso.

IAMC. (2016). Informe mensual (N.o 232). Instituto Argentino de Mercado de Capitales.

Kaltenbrunner, A., & Painceira, J. P. (2018). Subordinated financial integration and financialisation in emerging capitalist economies: The Brazilian experience. New political economy, 23(3), 290-313.

Karcher, S., & Schneider, B. R. (2012). Business Politics in Latin America. En Routledge Handbook of Latin American Politics. Routledge. https://doi.org/10.4324/9780203860267.ch18

Khanna, T., & Yafeh, Y. (2005). Business Groups and Risk Sharing around the World. The Journal of Business, 78(1), 301-340. https://doi.org/10.1086/426527

Krier, D. (2012). Speculative management: Stock market power and corporate change. SUNY Press.

Krippner, G. R. (2005). The financialization of the American economy. Socio-economic review, 3(2), 173-208.

Lanciotti, N., & Lluch, A. (2018). Las empresas extranjeras en Argentina desde el siglo XIX al siglo XXI. Ediciones Imago Mundi.

Langley, P. (2008). The everyday life of global finance: Saving and borrowing in Anglo-America. OUP Oxford.

Lazonick, W., & O’sullivan, M. (2000). Maximizing shareholder value: A new ideology for corporate governance. Economy and society, 29(1), 13-35.

Lazzarini, S. G. (2010). Capitalismo de laços: Os donos do Brasil e suas conexões. Elsevier.

Lefort, F. (2005). Ownership structure and corporate governance in Latin America. Revista Abante, 8(1), 55-84.

Mizruchi, M. S. (1996). What do interlocks do? An analysis, critique, and assessment of research on interlocking directorates. Annual review of sociology, 22(1), 271-298.

Navarro Rocha, L. (2020). Financiarización en grandes empresas argentinas: el grupo Pampa Energía (2004-2019). Ola financiera, 13(37), 66-89.

Orhangazi, Ö. (2008). Financialisation and capital accumulation in the non-financial corporate sector: A theoretical and empirical investigation on the US economy: 1973–2003. Cambridge journal of economics, 32(6), 863-886.

Paredes, D. (2011). Directorios cruzados: un estudio sobre la cúpula empresarial en la Argentina actual. Trabajo y sociedad: Indagaciones sobre el empleo, la cultura y las prácticas políticas en sociedades segmentadas, 16, 3-13.

Ruiz Bruzzone, F. (2021). Financialization and the Construction of Peripheral Business Power in the Chilean Pension System. En Dependent Capitalisms in Contemporary Latin America and Europe (pp. 231-257). Palgrave Macmillan.

Salama, P. (2018). Prólogo. En M. Schorr & A. Wainer (Eds.), La financiarización del capital: Estrategias de acumulación de las grandes empresas en Argentina, Brasil, Francia y Estados Unidos (pp. 13-26). Futuro Anterior.

Santarcángelo, J., & Perrone, G. (2012). Transformaciones, rentabilidad y empleo en la cúpula industrial. Análisis de la cúpula automotriz en la post-Convertibilidad. Revista de Historia de la Industria, los Servicios y las Empresas en América Latina, 6(10), 1-34.

Schvarzer, J. (1977). Las empresas industriales más grandes de la Argentina. Una evaluación. Desarrollo Económico, 319-337.

Scott, J. (1985). Corporate business and capitalist classes. Hutchison.

Scott, J. (1991). Networks of corporate power: A comparative assessment. Annual review of sociology, 17(1), 181-203.

Sosa Varrotti, A. P., & Frederico, S. (2018). Las estrategias empresariales del agronegocio en la era de la financiarización. El caso de El Tejar. Mundo Agrario, 19(41), e086. https://doi.org/10.24215/15155994e086

Stockhammer, E. (2004). Financialisation and the slowdown of accumulation. Cambridge journal of economics, 28(5), 719-741.

Wainer, A., & Belloni, P. (2017). La solución de Cambiemos al estrangulamiento externo. El remedio, peor que la enfermedad. Fundación Friedrich Ebert, DT Nro. 18.

Windolf, P. (2002). Corporate networks in Europe and the United States. Oxford University Press on Demand.

Zorn, D., Dobbin, F., Dierkes, J., & Kwok, M.-S. (2006). Managing Investors: How Financial Markets Reshaped the American Firm. En K. Knorr Cetina & A. Preda (Eds.), The sociology of financial markets. Oxford University Press.

[1]. Para el caso de las filiales argentinas de empresas multinacionales se indaga sobre la estructura accionaria de las casas matrices.

[2]. Se encuentran las empresas que se financian en el mercado de capitales argentino mediante distintos instrumentos autorizados por la Comisión Nacional de Valores (CNV).

[3]. Las primeras 50 empresas del ranking de más ventas en Argentina conforman el núcleo más poderoso de las grandes firmas porque explican el 61% de las ventas de las primeras 200 y el 76% de las primeras 100 en el año 2018. Esta característica se repite para otros períodos, el volumen de ventas de las 50 firmas privadas que operaban en el país en los años 1976, 1988, 2001 y 2015 explicaban más del 70% de las ventas totales que realizaban las primeras 100 (Castellani & Heredia, 2020).

[4]. En el año 2018 el 55% de los individuos que presiden las primeras 50 empresas de más ventas inician la ocupación del cargo de presidente entre 2016 y 2018 y el resto, anteriormente.

[5]. Se considera a un ejecutivo como dueño cuando el mismo es uno de los tres principales accionistas de la firma.

[6]. Al respecto, el 18 % de las 50 principales empresas argentinas son dirigidas por sus propios dueños (ver gráfico 5).

[7]. Servicios comprende a las empresas de electricidad, gas, agua y telecomunicaciones.

[8]. Si bien el estudio comparativo de las redes corporativas de directores y propietarios en Brasil, México, Chile y Perú a fines de 2012 (Cárdenas, 2016) utiliza una metodología y tamaño de muestra diferente al del presente artículo, no deja de ser pertinente la comparación con Argentina.